Úrokové sazby únor 2024: Jakou dostanete aktuálně nejlepší sazbu – tabulka ke stažení

Všichni netrpělivě čekáme na čtvrteční zasedání České národní banky (ČNB), na kterém bude hlavním tématem nastavení nových úrokových sazeb. Pro tuto chvíli jsou však vyhlídky více než pozitivní. ČNB snížila základní úrokovou sazbu o 0,25 procentního bodu na 6,75 %. Toto rozhodnutí bylo mimo jiné snahou zlepšit podmínky na trhu s hypotékami. V rámci tohoto trendu je v březnu očekáváno další snížení, kde analýzy naznačují možný pokles sazeb až na úroveň 4 %. Hypoteční trh by se tak měl dočkat očekávaného oživení. Ne všechny novinky pro letošní rok jsou ale pozitivní.

První banky snížily úrokové sazby hypoték na 5 %

Na začátku ledna 2024 došlo k poklesu průměrné úrokové sazby hypoték z prosincových 6,02 % na 5,96 %. Tato hodnota se tak poprvé po roce a půl dostala pod hranici 6 %. První banky obratem reagovaly na rozhodnutí centrální banky v prosinci a snížily úrokové sazby hypoték na přibližně 5 %. Ostatní poskytovatelé jsou také připraveni snížit ceny hypoték v reakci na očekávané další snižování ze strany ČNB. Splátky nových i refinancovaných hypotečních úvěrů by tak měly klesnout o stovky až tisíce korun ve srovnání s loňským rokem.

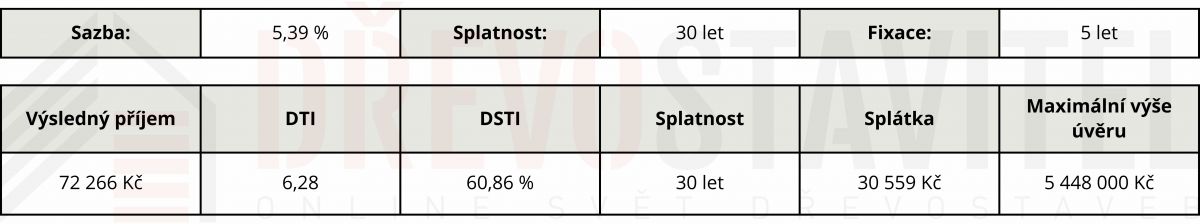

Modelový příklad mladého páru

Mladý pár, Petr a Pavla, chce odejít z městského nájmu a postavit si vlastní dům. Zvolili typový dům s dispozicí 4+kk za 4,8 milionu korun (cena je za dům ve fázi na dokončení). Vědí, že si budou muset od banky vypůjčit minimálně 5,3 mil., aby jim to pokrylo veškeré náklady. Jejich společné příjmy činí okolo 72 000 Kč.

Ideální volbou bude při aktuální situaci pro Petra a Pavlu banka, která jim může nabídnout hypoteční úvěr za 5,39 % (ke dni 7. 2. 2024) s fixací na 5 let. Jejich měsíční splátky budou činit cca 30 600 Kč, a navíc budou mít i finanční rezervu.

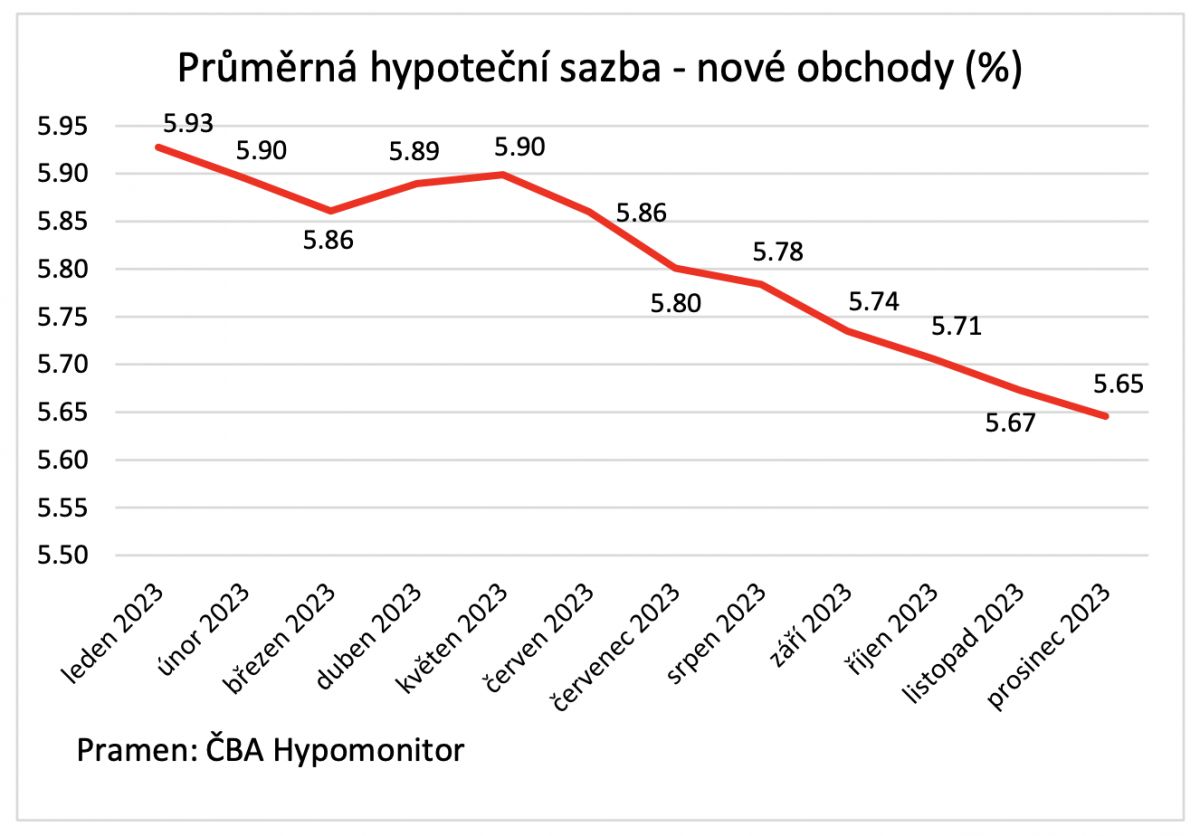

Rok 2023 nebyl pro pořízení bydlení příznivý

Počet poskytnutých hypoték dosáhl dle České bankovní asociace čísla 50 771, přičemž nových bylo jen 40 174, zbytek tvořily hypotéky refinancované. Průměrná úroková sazba u nově sjednaných hypotečních úvěrů v prosinci 2023 evidovala nepatrný pokles, kdy sazba klesla z listopadových 5,67 % na 5,65 %. Přestože dochází k postupnému snižování, v širším historickém srovnání posledních dvaceti let se úrokové sazby hypoték nadále pohybují na úrovních, které jsou považovány za nadstandardně vysoké.

Snižování úrokových sazeb

„V současném ekonomickém klimatu, kde Česká bankovní asociace signalizuje další možné snížení úrokových sazeb, mohou potenciální žadatelé o hypotéku zvážit odložení jejího pořízení až do doby dalšího poklesu. Na druhé straně, pro ty s hypotékou blížící se konci fixačního období a s predikcí dalšího snížení sazeb v horizontu následujícího roku by mohla být efektivní strategie zafixování úrokové sazby na jeden rok s následným refinancováním,“ říká Vlasta Pěchoučková, manažerka financí.

Konec roku by mohl přinést další úpravy s možnými sazbami kolem 3,5 %

Tento postupný pokles úrokových sazeb má potenciál výrazně zlepšit dostupnost hypoték pro širokou veřejnost v roce 2024, což povede k oživení poptávky na trhu s nemovitostmi. Důležité je sledovat, jak se budou tyto změny promítat do celkových ekonomických podmínek a jaký vliv budou mít na rozhodování jednotlivých spotřebitelů i na strategie finančních institucí.

Nejvýraznější snížení úrokových sazeb zaznamenaly hypotéky pro mladé do 36 let

Hypotéky určené pro mladé do 36 let zaznamenaly výrazné snížení úrokových sazeb, a to i při poskytování více než 80 % zástavní hodnoty nemovitosti (LTV) ze strany bank. Podívejte se na přehled hypoték s fixací na konkrétní období.

- Fixace na 1 rok – snížení o 0,16 p. b. na 5,79 % p. a.

- Fixace na 3 a 5 let – snížení o 0,21 p. b. na 6 % p. a. a 5,93 % p. a.

- Fixace na 10 let – snížení o 0,21 p. b. na 6 % p. a. a 5,93 % p. a.

Snížení u hypoték s poskytováním do 80 % zástavní hodnoty nemovitosti bylo mírnější.

- Fixace na 1 a 10 let – snížení o 5 bazických bodů na 6,31 % p. a. a 6 % p. a.

- Fixace na 3 a 5 let – snížení o 6 bazických bodů na 5,81 % p. a. a 5,74 % p. a.

- Fixace na 5 let a LTV do 80 % zůstávají nejlevnější na trhu.

LTV = poměr výše hypotéky k ceně nemovitosti. LTV má zásadní vliv na úrokovou sazbu hypotéky. V jednoduchosti lze říci, čím nižší LTV, tím výhodnější úrok můžete získat.

p. b. = procentní bod (1 p. b. je roven 100 bazickým bodům)

p. a. = per annum, což v překladu znamená ročně nebo za rok. Jde o označení úrokové sazby za jeden rok.

bazický bod = jedna setina procentního bodu

Zrušení DSTI a DTI

V souvislosti s poklesem úrokových sazeb ČNB lze čekat značné oživení trhu s hypotékami a nemovitostmi. Tento jev je ještě umocněn odstraněním dvou regulací stanovených ČNB, konkrétně DSTI (Debt Service to Income) vyjadřující podíl měsíčních splátek k čistému měsíčnímu příjmu a DTI (Debt to Income) představující poměr celkového zadlužení spotřebitele k jeho čistým ročním příjmům, což znamená významnou změnu v přístupu k poskytování hypotečních úvěrů. To dává bankám větší šanci pro stanovování podmínek k udělení úvěrů, což může vést k větší variabilitě a možná i konkurenceschopnosti nabídek na trhu. Tato situace může přinést jak výhody, tak výzvy pro spotřebitele, kteří by měli pečlivě posuzovat jednotlivé nabídky hypotečních úvěrů s ohledem na jejich individuální finanční situaci a dlouhodobé cíle.

„Na trhu s nemovitostmi pozorujeme dlouhodobý trend stagnace, kdy se nemovitosti prodávají pomalu a jejich cenová hladina zůstává relativně stabilní. Vzhledem k těmto podmínkám, společně s očekávaným uvolněním na hypotečním trhu, může být současná doba považována za strategicky výhodnou pro zvážení hypotečních úvěrů, navzdory aktuálně vyšším cenám nemovitostí. Predikuje se totiž, že jakmile trh nabere dynamiku, dojde postupně k růstu cen nemovitostí, přičemž se předpokládá, že segment domů bude reagovat rychleji než segment bytů,“ vysvětluje Pěchoučková.

Státní podpora stavebního spoření bude poloviční

Od ledna 2024 došlo také k významné změně v systému státní podpory stavebního spoření v České republice. Nyní je státní podpora definována jako 5 % z celkových vkladů každého klienta v kalendářním roce, avšak maximální výše je omezena na 1 000 Kč ročně, což znamená pokles z předchozích 2 000 Kč ročně. Tato regulace má dopad na všechny stavební spořicí smlouvy, nezávisle na datu jejich uzavření.

„Aktuální změny v rámci státní podpory stavebního spoření samozřejmě nebudou mít dopad na již připsanou podporu na účtech klientů, ani neovlivní státní podporu pro rok 2023, která bude k dispozici v dubnu 2024. Podmínky pro její vyplacení zůstávají neměnné, což znamená, že stát tuto podporu poskytne v případě, že klient spořil alespoň šest let, nebo pokud využil naspořené prostředky a úvěr ze stavebního spoření pro bytové účely,“ dodává manažerka financí.

Zlomové období bude pro některé v září

V kontextu finančního sektoru je třeba pochopit, že banky se zapojují do složitých finančních operací, které zahrnují půjčování peněz od jiných institucí pro poskytování hypotečních úvěrů. Když klient splatí hypotéku předčasně, banka čelí nesrovnalosti mezi dohodnutými úroky a skutečnými výnosy, což vede k potřebě kompenzace tohoto rozdílu. Z tohoto důvodu banky zvažují zpoplatnění předčasného splacení.

Aktuální legislativní proces se zabývá regulací těchto poplatků s navrhovaným datem nabytí účinnosti zákona na 1. září 2024. Klienti mají možnost vyhnout se těmto poplatkům splacením úvěru v období výročí fixace nebo částečným umořením úvěru mimo fixaci až do výše 25 % jeho hodnoty. Tímto způsobem mohou klienti optimalizovat své finanční závazky, zatímco banky si zachovávají finanční stabilitu.

„V případě schválení nové legislativy může nastat situace, kdy se strategické předčasné splacení hypotéky, navzdory případným poplatkům, může ukázat jako finančně výhodné, zejména v kontextu potenciálně výrazně nižších úrokových sazeb, jako je například predikovaná sazba 3,5 % od České asociace bank,“ doplňuje na závěr Pěchoučková.

Nezaváhejte, ať nejste překvapeni rychlejším nárůstem cen nemovitostí

V případě menších hypoték kolem 1 milionu korun nemusí refinancování vždy přinášet výhodu z důvodu jednorázových nákladů. Je třeba vždy zvážit situaci individuálně. Nicméně pokud klientovi končí fixace a obdrží novou nabídku s nevýhodně vysokou sazbou, prvním krokem by měla být konzultace s domácí bankou, zda je možné nabídku snížit. Většinou je to realizovatelné. Je mnohdy až smutné, že banky obvykle nezaměří odpovídající nabídku přímo a klient se musí aktivně zajímat o vývoj úrokových sazeb a žádat o lepší nabídku jako stávající zákazník.

SDÍLET ČLÁNEKAutor:

Bc. Kateřina Pospíšilová

Redaktorka Dřevostavitele

Vydáno dne:

07.02.2024

Photocredit: Pexels

Hypotéku jde snadno zvládnout i v krizi. Odborník radí, jak na to

Rostoucí sazby hypoték komplikují život mnoha rodinám. Jaké jsou současné možnosti a na co si dát pozor při změně fixace hypotéky, vám poradí odborník v tomto článku.

Ve snaze ušetřit při stavbě domu přišli o poslední peníze

Negativní zkušenost paní Martiny, která se s manželem rozhodla stavět za Prahou vlastní domek. Přečtěte si její příběh, ať neuděláte stejnou chybu.

Úředník řekl ne. Majitelům zbyly dluhy a neřešitelná situace

Postoj stavebního úřadu je klíčový pro většinu stavebních činností, ať už se jedná o stavby samotné nebo o rekonstrukce. Týká se tak nás všech a není radno jej brát na lehkou váhu, ačkoli se to tak v poslední době často mezi lidmi traduje.

Senioři mohou k důchodu získat tisíce Kč měsíčně navíc. Díky zpětné hypotéce

Nemá smysl zavírat před realitou oči. Ekonomická situace seniorů v Česku je velmi různorodá. Nyní se však nabízí zajímavá možnost získat k důchodu navíc několik tisíc korun každý měsíc.

Úroková sazba letos spadne na 4 %. Zjistili jsme aktuální ceny bydlení v Praze a Brně

Podle odborníků mají úrokové sazby klesnout na maximálně 4 %. Takového procentuálního poklesu bychom se mohli dočkat v říjnu letošního roku.

Moderátor splachující kýblem, statisíce volných bytů i elektřina zadarmo – to jsou zářezy z minulého týdne

Rozhovor s Petrem Vackem, snížení úrokových sazeb, půl milionu nových bytů a elektřina zdarma. To jsou zářezy z minulého týdne. Udělejte si dobrý čaj nebo kávu a jdeme na to.

NEJHLEDANĚJŠÍ DOMY

- Bungalovy do L

- Bungalovy inspirace

- Bungalovy na klíč

- Dřevostavby bungalovy

- Dřevostavby do 1,5mil

- Dřevostavby na klíč

- Moderní domy

- Modulové domy

- Montované domy na klíč

- Projekty bungalovů

- Rodinné domy na klíč

- Roubenky na klíč

- Sruby na klíč

- Tiny house

UŽITEČNÉ

NOVINKY E-MAILEM ZDARMA

Přihlaste se k odběru a dostávejte nejžhavější novinky: